月19日,比特币和以太币再度双双走疲,盘中比特币再度跌穿1.8万美元关口,创2020年11月以来的最低水平;以太坊一度跌至900美元以下。今年以来,比特币跌超60%,以太坊跌超70%。

( z( u! a+ r" g h1 U

本周,全球虚拟货币总市值跌破万亿美元大关,距离高点已经跌去七成。有投资者担心,跌破1.8万美元/枚关口后持有大量高杠杆头寸的投资机构或被迫止损清算,这将导致大型加密货币贷款机构和交易商的流动性危机进一步加剧,进而引爆币圈的“雷曼危机”。

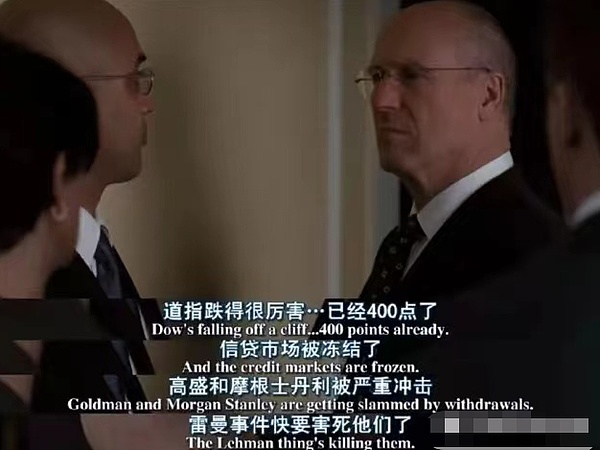

在2008年次贷危机中,雷曼兄弟因其快速扩张、高杠杆经营以及错误的局势判断而深陷流动性危机。最终,因身负巨额债务而轰然倒下。

雷曼兄弟倒下后,市场信心崩溃一发不可收拾,股市也狂泻难止。为防止世界经济遭遇更严重的衰退,最终在央行的输血下,大多数深陷危机的金融机构得以“起死回生”。不过,若类似的流动性危机在币圈爆发,素来讨厌数字货币的各国央行们,还会出手“救市”吗?

研究和数据提供商 Kaiko 分析师 Conor Ryder 表示:

9 ]; t$ L( X G- n“多米诺骨牌正在倒下,随着更多的'多米诺骨牌效应'出现,更多的加密资产价格可能下跌,带来的多头清盘可能会导致雪崩。”

(1)雷曼危机

从2005年第三季度开始,持续上涨多年的美国房地产价格开始转跌。进入2007年后,美国房屋销售和房价同比加速下降,引爆次级抵押贷款产品这一“金融核弹”,扩散至“次贷”危机和全球金融危机。

W5 W/ N# Q& J; }$ L" s' _% E在这场影响广泛的次贷危机里,百年巨头雷曼兄弟因其快速扩张、高杠杆经营以及错误的局势判断而深陷流动性危机。最终,因身负巨额债务而轰然倒下。

" x& [4 I5 ?0 J0 B(2)币圈翻版?

! i) A0 D" u. N' f' t; g o+ s! @由于世界各地为对抗通胀收紧货币政策,全球市场流动性紧缩,风险资产遭遇大范围抛售,数字货币市场更是一片“哀嚎”。年初至今,比特币大跌逾60%,以太币、狗狗币、币安币等几乎所有加密货币均遭遇大幅回撤。

) k! [+ z. S6 U1 q* w& M价格下跌或许只是币圈“雷曼危机”的“导火索”,加剧投资者对虚拟货币流动性风险产生更大担忧的主因,或许是部分加密货币交易所冻结提款举动。

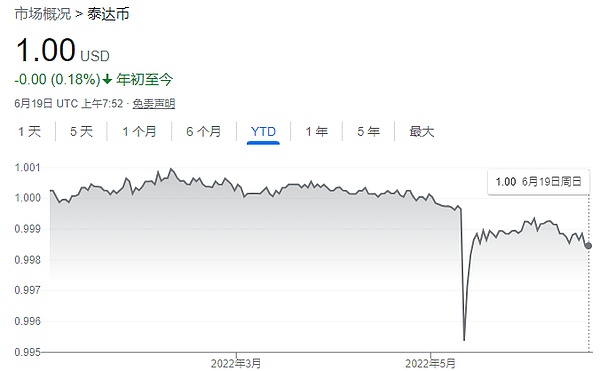

周一,全球最大的加密货币交易所Binance周一暂停了几个小时的比特币提款,称一些交易“卡住了”导致挤压;随后,“币圈银行”Celsius宣布因“极端市场条件”而冻结提款、转账的消息更是震动市场,并引发投资者对Celsius股东、全球最大稳定币Tether的发行商——Tether Limited——是否会同样受到冲击,进而引爆币圈“雷曼危机”的担忧。

华尔街见闻提及,如果把Celsius危机比作币圈的“贝尔斯登事件”,那么Tether Limited则是币圈雷曼级别的存在。市场担心,Tether如果出现问题,可能会引发多米诺骨牌效应,导致更大的崩盘。

某种程度上来说,Tether于美元兑换比率的波动,一定程度上也反映了投资者的担忧——尽管Tether仍艰难维持与美元1:1的兑换比率,但价格中枢较此前已经明显下降。

作为是价值1800亿美元的稳定币领域最大的运营商,Tether Limited在促进整个加密货币市场的交易方面发挥着关键作用,还提供了与主流金融系统的联系,相当于币圈金融基础设施。所谓“稳定币”是一种市场价值与美元或黄金等“稳定的”储备资产挂钩的加密货币,在加密货币市场承担定价锚和交易媒介的功能。

- c# F, i+ c' @Needham 加密资产和区块链研究副总裁 John Todaro 表示:

“此类风险似乎才刚刚开始。理论上来说,很多这些 DeFi 协议的头寸都会被'过度担保',因此你不应该看到借方或贷方存在资金不足的情况。但话虽如此,你仍然可以看到很多抵押品在DeFi 协议下被低价抛售。”

上周二,又传出加密货币对冲基金三箭资本面临破产危机的坏消息,进一步加剧了市场对币圈流动性风险的担忧。在2008年次贷危机中,得以央行出手,全球市场方才“艰难复苏”。这一次,若类似的流动性危机在币圈爆发,央行们还会出手“救市”吗?

有分析指出,可能性或许很小。一来,加密资产不像传统机构一样涉及到经济的方方面面;二来,各国央行素来讨厌数字货币,更推崇法币或“数字法币”。

0 R, t( _1 K/ z! N4 @$ U值得一提的是,早在5月30日欧洲央行发布的金融稳定报告中,欧洲央行便将加密资产对金融稳定的风险作为新的焦点;美联储发布的半年度金融稳定报告中也表示,稳定币可能会存在挤兑风险,导致引发全球经济活动、资产价格、以及金融稳定风险。

“凛冬将至”,用来形容今年的加密货币市场可能再好不过。

+ V! A# G; ~( Q

今年以来,不仅数字资产价格暴跌,虚拟货币行业也大幅裁员以“度过寒冬”。

: v4 g2 u% n9 N6 G华尔街见闻提及,美国最大加密货币交易平台Coinbase于6月14日宣布在全球裁员18%或1100人,全职雇员减少至5000人;BlockFi、加密货币交易平台Crypto.com、Gemini、总部位于阿根廷的交易所Buenbit也都宣布了大规模裁员计划。其中,Buenbit在5月份解雇了45%的员工。

不过,虽然市场担忧声此起彼伏,但仍有不少各位币圈的大佬们仍“相当淡定”。加密货币研究平台 Blockworks 的联合创始人 Jason Yanowitz 表示,过去十年中,比特币经历了两次漫长的加密衰退,一度损失了80%以上的价值,但比特币也一次次反弹:

* ^" N h' `/ t2 h" q" R6 c% W! k$ J: h1 q2 t% K“加密货币的熊市通常会下跌85%至90%。”

冬天来了,春天还会远吗?——无从而知。

) Q; x |0 s; |6 A! T) ]但是,股民们常常说一句话放在这里可能多少有点借鉴价值:真正的底部,往往都是一潭死水。

" ]% O8 H3 u* a% _% o- _来源:金色财经

| 欢迎光临 优惠论坛 (https://tcelue.com/) | Powered by Discuz! X3.1 |