一、Lido简介

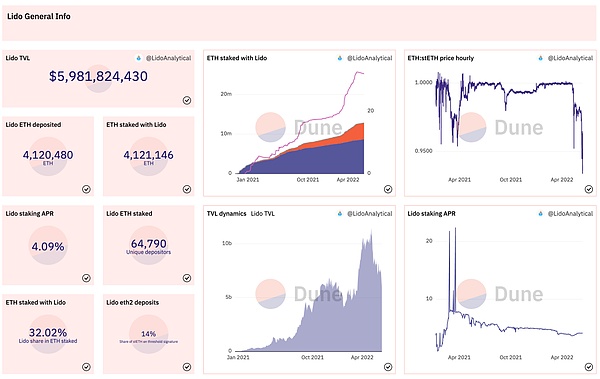

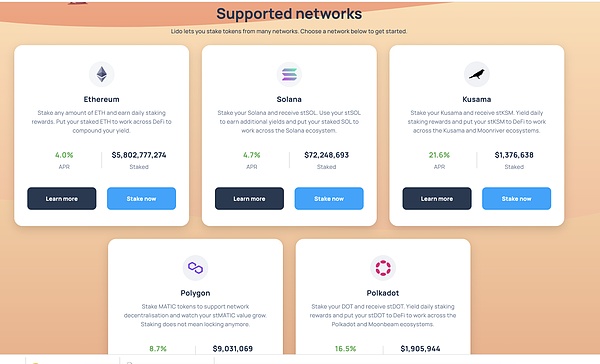

Lido 是基于以太坊2.0的信标链(Beacon Chain)上建造的平台,允许其用户在信标链上取得 Staking 奖赏,而无需确定 ETH 或保护 Staking 根底设施,是一个非保管式的去中心化 ETH 2.0 的 Staking 服务渠道。

+ {) y0 g% s* ~) A用户在 Lido 将 ETH 存入 Lido 的智能合约,智能合约会将其给到 DAO 挑选的节点运营商进行 Staking,用户的资金由 DAO 来代理,节点运营商不会直接访问用户的钱包。

6 d! y* m$ M, U. L# c" c用户在这个进程中以1:1取得对应的通证 stETH,而 stETH 可以直接当作 ETH 使用,用户可以将其出售或用于各类 DeFi 项目中。

Lido的优势:

1、参与门槛低,机会成本降低

: `7 `! e5 s4 Q' m4 }/ s! l在 ETH 2.0 进行 Staking,若要获取奖赏是有资金门槛的,至少需求32个或 n 倍32个的 ETH。

而 Lido 因为汇聚成为一个资金池,因而可以让用户不必再受到这个门槛的约束,可以确定任意数量的 ETH 用来参加 ETH 2.0 的 Staking,降低了用户参加的资金门槛。

Lido 可以为参加 Staking 的 ETH 生成衍生代币 stETH,这些 stETH 可以正常运用以及用于其他 DeFi项目中,这相当于用户参加 Staking 的资金没有被确定过,机会成本降低。

2、减少运营进程中的罚没

ETH 2.0 是有 Slashing(罚没)机制的,假如验证节点的办理不当,可能会触发该机制,然后导致 Staking 的资金被罚没。

Lido 在运转进程中会收取 10% 的 Staking 费用,一部分用于鼓励节点运营者,一部分作为 Slashing 的保障基金,用于当验证者的 ETH 被罚没(Slashing)时对用户的收益和本金进行补足。

( R! l( f. _2 v+ g5 x+ o3、选用 DAO 的办理方法提升透明度

中心化交易所选用的都是保控制,用户的财物是中心化地保管在交易所的钱包中。

0 v2 a; ~, q/ @( V/ [2 R% _Lens Protocol 的创始人 Stani Kulechov 在推特上称:Lens 是开放的、可组合的 Web3 社交媒体协议,允许任何人创建非托管的社交媒体资料,构建新的社交媒体应用程序。

! j% y3 z- @" O8 V+ n1 a/ jLens主要用来帮助开发人员构建Web3原生社交媒体,任何基于 Lens 构建的应用程序都可以扩展社交图谱,并使生态系统中的所有应用程序受益。

二、stETH 脱锚分析

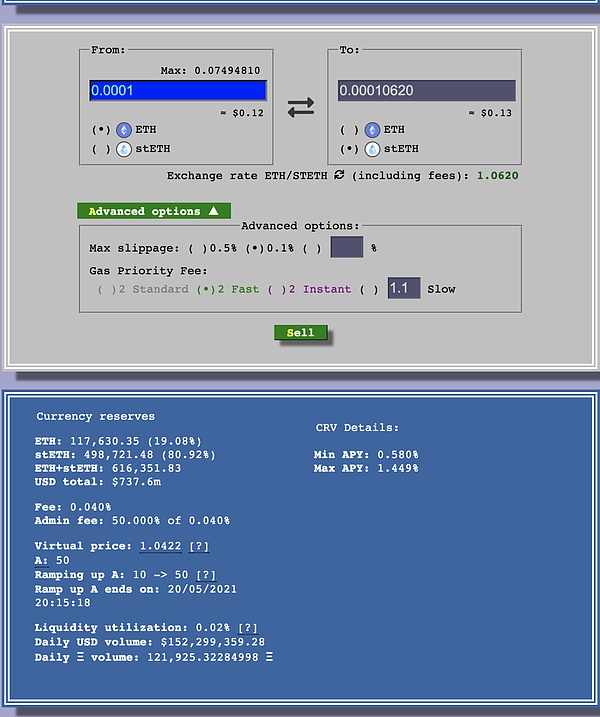

生命周期的绝大多数时间内,stETH 与 ETH 基本上都是 1:1 兑换。

stETH 脱锚原因出在以太坊合并上。目前在 Lido质押 ETH,是无法赎回的,需要等待以太坊合并完成之后,stETH 才能自由赎回 ETH。因此 stETH 就无法通过套利搬砖回到锚定价格,这也意味着 stETH/ETH 天然存在流动性危机。

1、stETH脱锚始发于 UST-Luna 的崩盘

为了兑现流动性调集资金救 UST,部分持有 stETH 的机构撤出了流动性,并且卖出了 stETH,随即又影响了利用 AAVE 进行 stETH-ETH 循环套娃的部分资金,进而引发了第一波 stETH 的下跌。(stETH-ETH在AAVE 循环套娃是什么?你拿100个 ETH 质押在 Lido 换成100个 stETH,然后将100个 stETH 在 AAVE 作为抵押物,借出 ETH,再进行循环质押、抵押...最高可以做到3倍左右的杠杆,但同时也意味着 stETH/ETH 汇率如果出现偏移,这部分杠杆很容易被清算。)

2、stETH脱锚里程碑事件

3 k& v5 Z7 s R3 Q o7 ?7 _, b这件事情的里程碑CelsiusNetwork 被爆,Celsius未披露其在 Stakehound 事件中失去了3-6万个质押的 ETH(具体数量待确认)占其总托管资金的3-6%;其托管的100万个ETH 中,随时可取的 ETH占27%,剩余的44%为stETH,其他的29%直接质押到 ETH2.0;尽管不知 Celsius 受托 ETH 中到底多少短期多少长期,但从它近日卖出 40k stETH 来看(从44.5k下降到40.9k),肯定有不小的 ETH 兑付敞口,期限错配的问题(客户存活期,平台存长期)是必然的,剩下的是错配规模多少,是否会有情绪化的挤兑放大危机。

6月13号,Celsius发文称暂停 CelsiusNetwork 用户的提款转账,而在发文前官方自己提了几千个 BTC 和 ETH 到 FTX 交易所。

脱锚事件以及此平台将面临的风险进一步加剧。

3、第二家CeFi理财平台swissborg被爆出

6 q6 \$ c4 _7 C" {# Gswissborg总托管的 80k ETH 中,至少 65k 是以 stETH 形式存在,大概率同样的期限错配.

4、疑似Alameda的地址卖出75k stETH

1 `, q: c- r; K! R与此同时6月8号开始一个疑似 Alameda 的地址(持仓110k stETH)开始陆续通过 FTX,把币提到新地址,然后共计卖出了75k stETH,卖出地址[0x1b2382e16268c26f5dfc814a84ae156671362b5c] [0x2e85891e813b9bd72db0b9065414b9888d1fdfdd],于是市场恐慌情绪加剧。

5、事件继续发酵

2 k" [; H; P6 O6月10日,大量 1k-2k 的独立地址开始卖出 stETH,形成了新一波恐慌抛售,最低把 curve 的 stETH 比例推到了22%-78%左右,随后开始出现一波抄底买盘,带头的是一个钱包里躺着几十万 ETH 的巨鲸用户,stETH 开始止跌回稳,比例回调到目前的24.3%-75.7%

6、后续关注和影响

Celsius 的期限错配依然未解决,要重点关注其客户挤兑情况;其他潜在的 CeFi 理财机构的期限错配曝光是否越来越多;疑似 Alameda 的 stETH 也尚未卖光;如 stETH 价格出现短时间偏离,AAVE 的 stETH 抵押清算可能造成连环踩踏(因为 stETH 只能卖成 ETH );如 stETH 在 AAVE 被取消作为抵押物,145万个 stETH ($2.53B)所对应的债务要如何处理?这是一个最终核弹级的问题。

& z1 `! i& e4 R; X) P4 A& L& {如果真的出现这个问题,受影响的绝对不止 stETH 本身,有天量清算风险可能出现。

4 w, L2 i% Y, v# d: y' e) H+ FstETH 的问题不是以太坊升级有问题,或者 stETH 是下一个 UST。stETH 按照其原始设计是没有问题的:一个 ETH 2.0 质押凭证,预期在升级完成后6个月开始可以自由兑换为 ETH,目前看10月-12月升级完成是大概率。

stETH 目前的处境是个典型的金融问题:期限错配。ETH 收益策略有限,最大的 Beta 来自于2.0质押补贴,为了吸引用户,市场出现内卷,你不提供高收益,其他理财平台提供,从而推高了整体收益水平,大家最后只能向 stETH 这个策略集中,造成了当前尴尬的局面。

8 J ]% ] h7 j& ~! U& V2 k

三、Celsius 面临的危机

5 P4 k" s. Q# _3 b8 z

6月13日,Celsius 平台发文关闭用户提款、转账等功能,但在发文前官方自己提了几千个 BTC 和 ETH 到 FTX 交易所,一旦放开提款,该平台用户提款的需求会更加剧,建议大家第一时间把此平台中的资产提取出来,一旦发生踩踏,挤兑,资产可能会打水漂(本来打算在课上提醒大家的,但很不巧还没开课就已经关闭了提款)。

+ ]5 J3 n# D w9 h3 C另外这个平台陆续发生私钥丢失,资产丢失的不专业情况,最近资产也对外不公开不透明,根据大家的猜测以及之前的损失加上资产大面积缩水,此平台大概率已经资不抵债,大家要极其注意。

四、总结

# k, H6 n! d# U q: ^

stETH/ETH 会存在套利机会,尤其是针对长期 ETH 的持有者来说,但获利落袋时间可能较长,主要是受以太坊2.0成功合并的时间影响。有很多人说 stETH 的脱锚本身跟 ETH 没关系,按道理是这样,但是价格的体现不是这样的,不断的有人抛售 stETH 对 Defi 的影响还是挺大的,尤其是针对层层套娃加了杠杆的用户来说被清算的风险不断在提高,而纵观 Luna-UST 崩盘事件以及 stETH 的事件来看都是源于 Defi 的循环借贷,但他们又有本质的区别,UST 是纯算法稳定币,虽然有 LFG 储备金,但仍然不是100%准备金的刚性兑付资产。

1 y* {$ V6 @# u, z9 ]: [( ~! c来源:金色财经

| 欢迎光临 优惠论坛 (https://tcelue.com/) | Powered by Discuz! X3.1 |