优惠论坛

标题: 市场情绪和技术位指标已准备就绪,美股市场反转信号来了? [打印本页]

作者: 金色财经小编 时间: 2022-5-28 17:17

零售股财报改善,以及4月核心PCE物价指数暗示美国通胀或正见顶,本周美股集体反弹逾5%,道指结束了创1923年以来最长周期的八周连跌,标普500指数和纳指均止步七周连跌。

* m4 u, ~+ y. L- l

+ E: U/ K. r9 [1 T4 h

尽管纳指仍处熊市,标普大盘上周短暂转熊,越来越多的分析师已开始乐观预计“拐点将至”。

# L7 g4 w# S4 X& b& e

& L+ {+ b1 U" @% T7 d野村证券跨资产策略师Charlie McElligott在最新研报中称,由于美联储刻意将加息“前置化”来打压通胀并且展现了一定效果,即信用市场和股市的金融状况收紧较为有序、住房/劳动力/调查类“软”数据均快速触顶回落,通胀盈亏平衡率也在深跌,市场情绪正获显著改善:

0 d7 W5 }0 n* e9 j% ^+ N

# ^$ v: P; I+ {9 |“市场情绪出现了一个渐进但切实的拐点,市场正在适应一个关键转变,即市场与美联储在加息步伐的前瞻指引方面已经‘接近’平衡,这是本次周期的关键拐点。

& ~9 b8 T. s* t2 F5 C" T9 a5 _- |1 ?' o# ]& G& y

市场最近似乎开始更能完全接受美联储承诺控制通胀所带来的影响,即便后者会以牺牲经济增长为代价。随着市场现在对这一承诺进行定价,近期升级美联储鹰派立场的紧迫性已经消退。”

; x* a: X# x \$ s4 \( h& f% \/ E3 R4 e* Z

因此,野村经济团队将对美联储在6月和7月各大幅加息75个基点的展望,调整为6月、7月和9月FOMC连续三次各加息50个基点,并预言美联储将继续以较小的增量加息,直到近40年新高的通胀压力得到控制。正是由于美联储“会越来越鹰派”的危险暂为缓解,股市得以反弹。

0 a! w& B5 E* k" F5 V3 d6 u$ `+ s+ x: ]& q6 E

从技术位信号上说,市场也存在将因“轧空”而超跌反弹的迹象:

! ^& j8 j& e9 H' J

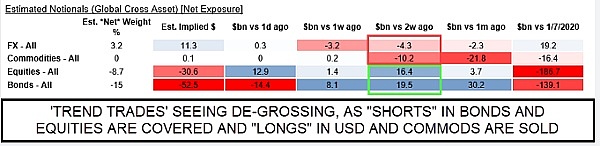

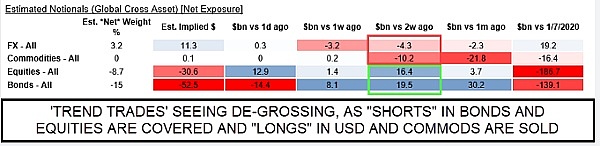

: X; k, t6 a; I1 F+ ^2 Y一方面,年初至今“做空债券和股票、做多大宗商品和美元”的趋势交易赢家正在掉头,即股债的空头仓位正在被回补、商品和美元的多仓正在被出售。

9 @, k r- g4 o3 P- }) m0 c/ t L

9 C6 \; |4 d: t+ q; ~) A4 T

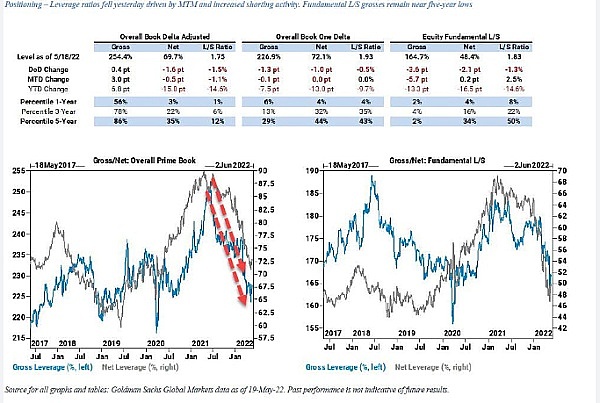

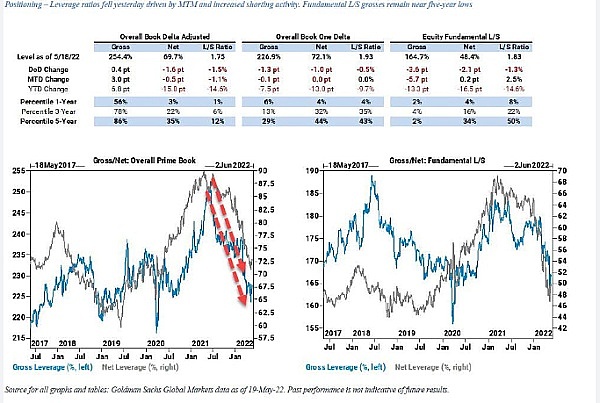

同时,华尔街目前接近纪录高位的共识是“股票正被低配”,这将令今年以来股票净敞口为负10%区间的对冲基金,和素来以闻风而动见长的波动性敏感策略基金们趁低入场补仓。

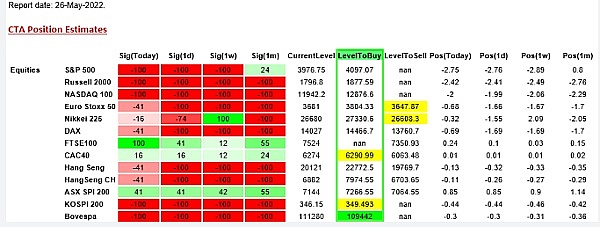

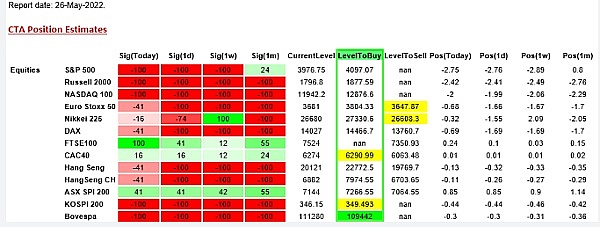

在资金流动方面,CTA趋势追踪策略、风险平价策略和波动率控制策略都有很大一笔资金等待重新配置,这将在未来几天和几周内进一步推动股市逼空上涨。

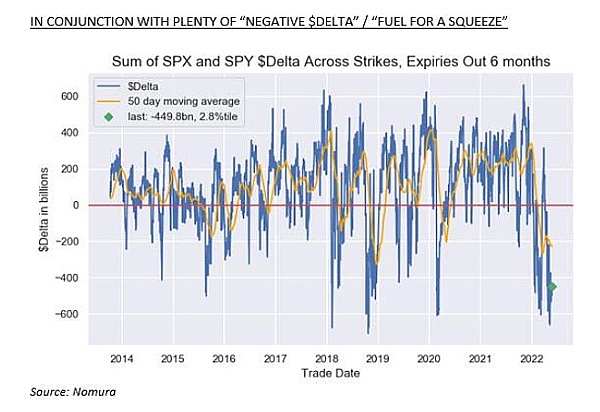

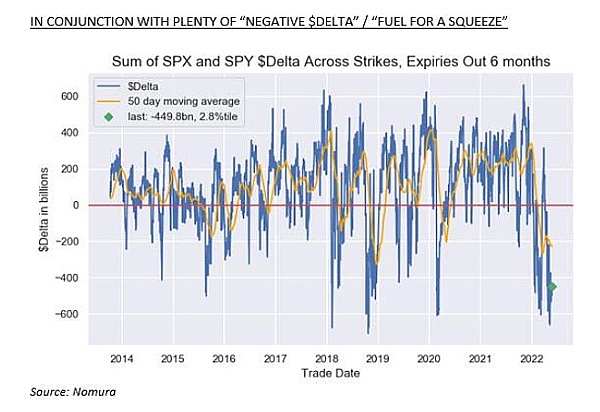

期权做市商Gamma也更为稳定,将为轧空潮推波助澜,甚至加剧股市反弹上行的幅度。

最后,本周后期,高收益债券ETF创下2020年5月18日以来最大单日涨幅,显示了投资者重回高收益信用债领域的需求,为股市反弹、交易量重归和更宽松的金融状况提供了宏观因素推助。

+ C( n! H& Q" V* Y3 ^# {

! c# E0 T) z' z! E还有分析师称,当标普500指数在4000点上下博弈时,基于预期盈利能力的P/E市盈率降至16倍,与过去30年的普遍水平一致。虽然这不是绝对“低价”,但“相对合理”的估值可能鼓励趁低买入者再次涉足市场,也为狼狈的股市多头们带去一丝触底反弹的曙光。

, Z* K4 M. j" H2 W; V6 n

+ A4 W3 v' Y2 P7 k/ g A2 u高盛和摩根大通都认为近期抛售有点过火,投资者高估了美国陷入经济衰退的可能性。瑞信也认为,如果债券收益率达到峰值,可能会维持股市的快速反弹。

0 h1 S; K1 q# F/ l8 y/ X; ~! S- x& f2 b! K+ o' M

这背后最主要的逻辑就是“美联储最鹰的时刻或许正在过去”。

- P, W) y5 n$ ^. N6 `) H2 ?5 b' f7 W q7 c z0 r

金融博客Zerohedge分析周三发布的5月FOMC会议纪要后大胆预言,再连续加息三次50个基点之后,美联储本轮紧缩周期或宣告结束,为下半年风险资产的“重大反弹”打下基础。

8 C3 l s j1 t: b% {- v8 {

8 D( j2 i; ~0 i% ^# t% N正如中航证券首席经济学家董忠云所言:

7 q5 c/ q( s. e; { m0 B

) d) h. L( E6 M% B随着消费者价格上涨在今年趋于温和,加上经济动能随美联储加息而逐步放缓,美联储鹰派立场有望出现转变。预计这一变化将在第三季度发生。近期美债利率的见顶回落也意味着对成长股的压制在接近尾声。

9 r2 h7 D: [ L8 H

8 [" m+ x9 x% p从投资者的实际行动上来看,他们也似乎嗅到了市场回暖的前瞻信号而“大举抄底”。在截至5月25日的一周内,全球股票基金净流入约200亿美元为10周来最高,流入美股的资金最多。本周全球股市也普遍反弹,美国和欧洲股指创下3月中旬以来最大单周涨幅。

3 O( Y' }$ m7 g/ _ `+ O7 c+ _" a; Z$ c" ~) H+ d

不过,对于抛售是否已经见底,策略师们仍存在分歧。与乐观的高盛和摩根大通不同,摩根士丹利和美国银行都担心未来还会有更多损失,贝莱德本周将发达市场股票评级调降至中性。

' d* n# i! I/ \& h3 W/ M

2 t) X, j5 {* G. C, y" [0 ?, o! ]一方面,基于上市公司预期盈利的市盈率在历史上无法作为市场触底的可靠指标,同时,最大的不确定因素、也是市场反弹最大的风险仍旧来自美联储。

: K6 H4 n2 ?# w5 G+ M3 I

9 O. b6 |$ S& @- x x. a+ _

DataTrek Research 联合创始人Nicholas Colas认为,激进加息将拉低股价和施压公司收益,以缓解工资压力和购物者需求,标普500指数触及3500点或从1月峰值下跌27%之前可能不会反弹:

9 f; Q1 m$ ]; t. W& `

, p: x/ k& ]- d0 q" l! A

“美联储的政策是要打击通胀,它也可能必须从企业利润中分一杯羹,市场无法为他们看不到的东西买单,现在企业利润的前方跑道上蒙上了一层阴影。”

4 n* T% u% _+ J

1 l# D5 T( ^% S1 v( @9 m3 k+ J野村证券策略师也认为,中期内/今年夏季迎接来自美联储更多“鹰派”消息的风险仍在。接下来两份PCE通胀数据可能会扭转月度环比走弱的趋势,6月10日发布的5月核心CPI通胀也可能在6月FOMC决策中占有一席之地。8月美联储杰克逊霍尔年会恰逢“弱流动性的高峰”,鲍威尔也许会借机推动市场将9月加息25个基点的预期上调至加息50个基点:

! M, x) A ^% F7 {$ O

0 x$ p/ Q b' r1 m9 J9 I

“尤其是如果届时股市飙升的话,美联储可能必须传达出‘没有收水政策暂停键’的强硬信号,这将重新给市场带来动荡,也凸显出货币政策制定者面临问题的规模之大。

- ]6 l5 ?; l# |' ]

' z; {% x2 g( g

由于美联储在最新月度经济数据之外缺乏能见度的抓手,基本上扼杀了超过一个月以上的前瞻指引靠谱性。这可能令市场对加息周期结束时的终端利率预测过低。

) A$ r9 [" R( _( ]% P# m. J

& ^) S9 M* P3 T. E( _1 Z如果市场需要重新上调终端利率预期,未来几个月风险资产将继续面临下行压力。”

来源:金色财经

作者: benlau0214 时间: 2022-5-28 23:52

不要去相信什么个反转的哦

| 欢迎光临 优惠论坛 (https://tcelue.com/) |

Powered by Discuz! X3.1 |